Fuente: Techo capitolio

Autor: ARIEL SILVA – Chat GPT

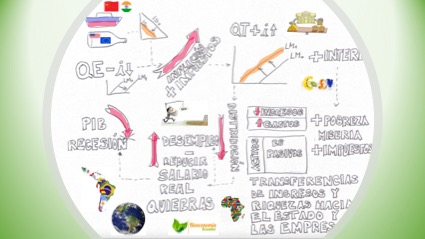

Si el techo de deuda no se eleva en Estados Unidos, podría haber serias repercusiones en el mercado de empleo. El techo de deuda es un límite legal sobre la cantidad de deuda que el gobierno de Estados Unidos puede emitir para financiar sus gastos. Si el techo de deuda no se eleva, el gobierno podría enfrentar dificultades para cumplir con sus obligaciones financieras, como el pago de salarios a los empleados públicos y la financiación de programas gubernamentales.

A medida que el gobierno se enfrenta a una falta de fondos, es posible que tenga que tomar medidas drásticas para reducir el gasto. Esto podría llevar a recortes en programas y servicios gubernamentales, lo que podría tener un impacto directo en el empleo público. Si los empleados públicos son despedidos o se les obliga a tomar licencias sin sueldo, se reduciría el número de puestos de trabajo en el sector público.

Además, la incertidumbre y la inestabilidad económica resultantes de un incumplimiento de la deuda podrían afectar negativamente al mercado laboral en general. Las empresas podrían volverse más cautelosas a la hora de contratar nuevo personal, ya que la falta de claridad sobre la situación financiera del gobierno podría generar preocupaciones sobre la salud económica a largo plazo.

La falta de una solución oportuna para elevar el techo de deuda también podría dañar la confianza de los inversores y los mercados financieros, lo que podría llevar a una disminución de la inversión y el crecimiento económico. Esto podría afectar la capacidad de las empresas para expandirse y contratar nuevo personal.

En resumen, si no se eleva el techo de deuda en Estados Unidos, es probable que se produzcan desafíos significativos en el mercado de empleo, con despidos en el sector público, una menor contratación en el sector privado y una posible desaceleración económica.

Mercado de empleo

La fortaleza del mercado de empleo en Estados Unidos puede estar influenciada por varias variables macroeconómicas y microeconómicas. La tasa de desempleo es una variable macroeconómica que suele indicar la salud del mercado laboral del pasado.

La tasa de desempleo es el porcentaje de la fuerza laboral que se encuentra sin empleo y buscando activamente trabajo. Cuando la tasa de desempleo es baja, generalmente se considera que el mercado laboral está fuerte, ya que existe una mayor demanda de trabajadores y más oportunidades de empleo.

Además de la tasa de desempleo, otras variables macroeconómicas que pueden influir en la fortaleza del mercado de empleo incluyen:

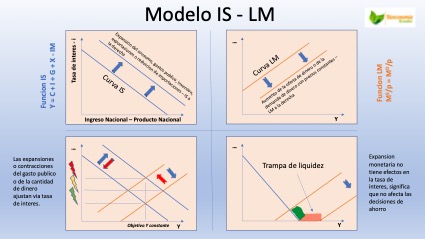

- Crecimiento económico: Un crecimiento económico sólido y sostenido suele ir de la mano con una mejora en el mercado laboral. Un mayor crecimiento económico implica un aumento en la actividad empresarial, lo que puede generar más empleos.

- Inversión empresarial: La inversión realizada por las empresas en expansión, innovación y adquisición de nuevos activos puede impulsar la creación de empleo. Una mayor inversión empresarial puede indicar confianza en la economía y generar oportunidades laborales.

- Políticas gubernamentales: Las políticas gubernamentales, como los incentivos fiscales o las regulaciones laborales, pueden afectar el mercado de empleo. Por ejemplo, políticas que fomenten la contratación o faciliten la creación de empresas pueden fortalecer el mercado laboral.

A nivel microeconómico, factores como la demanda de trabajadores en sectores específicos, la disponibilidad de habilidades y la educación de la fuerza laboral, así como la productividad y la competitividad de las empresas, también pueden influir en la fortaleza del mercado de empleo.

Es importante tener en cuenta que estas variables están interconectadas y pueden influirse mutuamente. Por ejemplo, un mayor crecimiento económico puede impulsar la demanda de empleo, lo que a su vez reduce la tasa de desempleo. Asimismo, una tasa de desempleo baja puede estimular el crecimiento económico al aumentar el poder adquisitivo de los consumidores.

En resumen, la tasa de desempleo y variables macroeconómicas como el crecimiento económico y la inversión empresarial suelen ser indicadores clave para evaluar la fortaleza del mercado de empleo en Estados Unidos, mientras que factores microeconómicos también desempeñan un papel importante.

Qué variable afecta más la creación – destrucción de empleo?

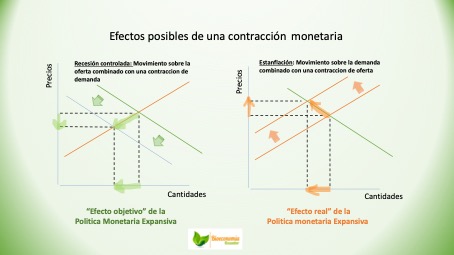

Si debemos elegir entre crecimiento económico, inversión empresarial o incentivos fiscales como la variable que influye más en la creación o destrucción de empleo, es importante destacar que todas estas variables pueden tener un impacto significativo en el mercado laboral. Sin embargo, el crecimiento económico suele ser la variable fundamental que impulsa la creación de empleo de manera generalizada.

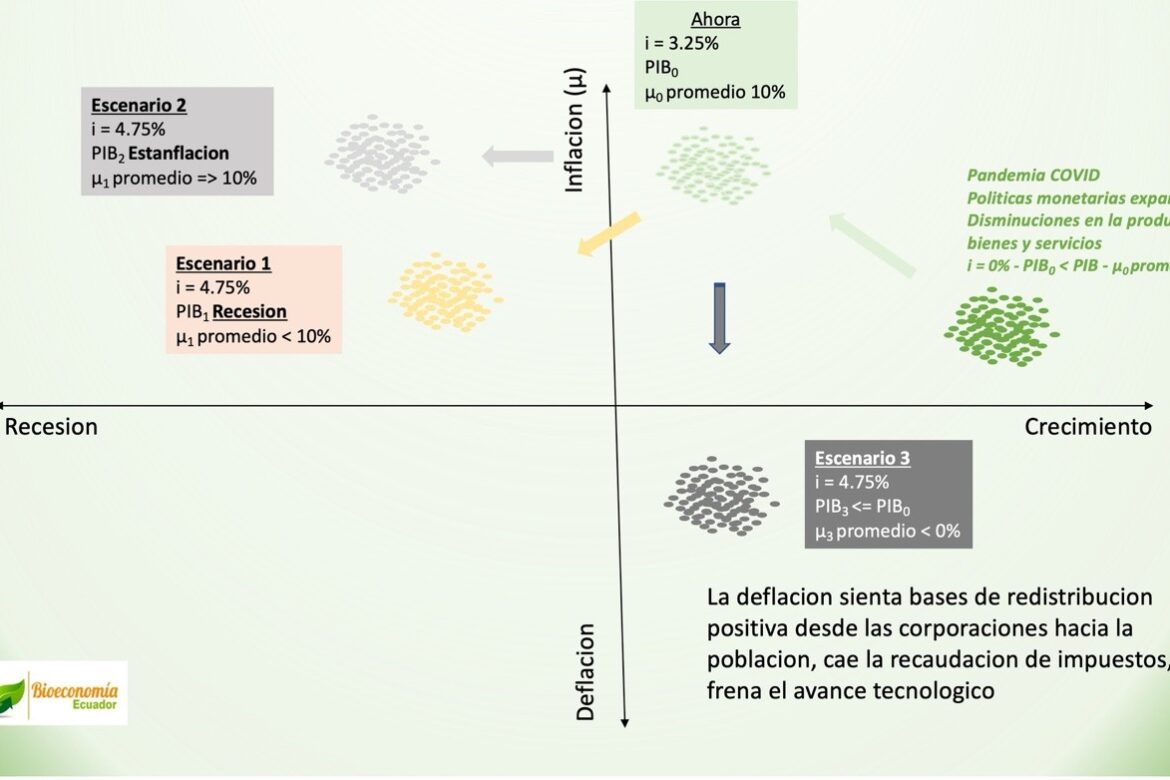

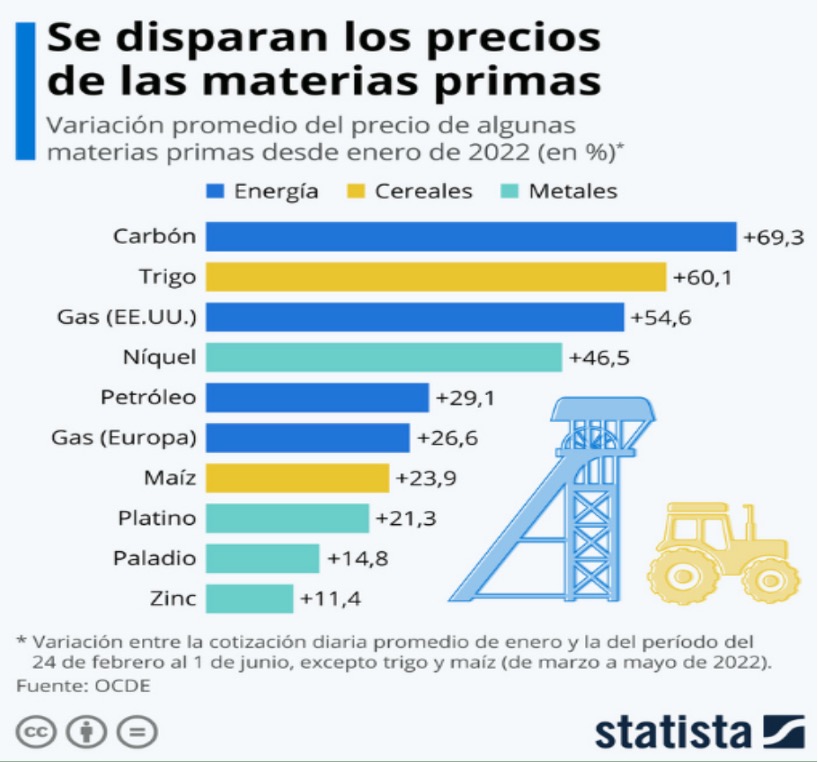

El crecimiento económico se refiere al aumento en la producción de bienes y servicios de un país. Cuando la economía crece, hay una mayor demanda de bienes y servicios, lo que a su vez genera una mayor demanda de trabajo. Las empresas necesitan contratar más trabajadores para satisfacer esa demanda adicional y expandir sus operaciones. Por lo tanto, el crecimiento económico sólido y sostenido tiende a impulsar la creación de empleo.

La inversión empresarial también es una variable importante, ya que las empresas que invierten en nuevas instalaciones, maquinarias, tecnología y expansión de sus operaciones pueden crear empleo adicional. La inversión empresarial impulsa el crecimiento económico y proporciona oportunidades laborales.

Por otro lado, los incentivos fiscales pueden influir en la creación de empleo al reducir los costos para las empresas. Al otorgar beneficios fiscales a las empresas, como reducciones de impuestos o créditos fiscales, se alienta la inversión y la contratación de trabajadores. Los incentivos fiscales pueden actuar como un estímulo adicional para fomentar la creación de empleo en determinadas industrias o regiones.

Si bien los incentivos fiscales pueden tener un impacto positivo en la creación de empleo, su efectividad depende en gran medida de cómo se diseñen e implementen. Además, es importante considerar que los incentivos fiscales pueden tener un costo para el gobierno en términos de ingresos fiscales reducidos, lo que podría afectar la capacidad del gobierno para financiar programas y servicios esenciales.

En resumen, mientras que la inversión empresarial y los incentivos fiscales pueden influir en la creación de empleo, el crecimiento económico es la variable principal que impulsa la creación de empleo de manera generalizada. Un crecimiento económico sólido proporciona una base sólida para la expansión empresarial y la generación de empleo a largo plazo.

Dolarización

Una reducción significativa del gasto público en Estados Unidos y en países dolarizados como Ecuador tendría diferentes efectos en el crecimiento económico de cada uno de ellos.

En el caso de Estados Unidos, una reducción sustancial del gasto público podría tener impactos mixtos en el crecimiento económico. Por un lado, una disminución del gasto público puede ayudar a reducir el déficit fiscal y la deuda pública, lo que podría generar confianza en los mercados financieros y estabilizar la economía a largo plazo. Sin embargo, si la reducción del gasto público se produce de manera abrupta o sin considerar las necesidades económicas y sociales, podría tener efectos negativos en el corto plazo.

Una reducción significativa del gasto público en Estados Unidos podría disminuir la demanda agregada y afectar a los sectores que dependen de los contratos gubernamentales. Esto podría llevar a una reducción en la producción y en la creación de empleo en esos sectores específicos. Además, si se recortan programas sociales o de infraestructura, esto podría afectar negativamente a los hogares de bajos ingresos y a la inversión en infraestructura, lo que a su vez podría tener un impacto en la actividad económica general.

En el caso de Ecuador u otros países dolarizados, una reducción significativa del gasto público también podría tener consecuencias negativas en el crecimiento económico. Estos países a menudo tienen una mayor dependencia del gasto público para estimular la actividad económica y apoyar a los sectores más vulnerables. Una reducción drástica del gasto público podría llevar a una contracción económica más pronunciada, un aumento del desempleo y un deterioro del bienestar de la población.

Además, en países dolarizados, una reducción del gasto público podría tener implicaciones en la estabilidad del sistema monetario. Si la reducción del gasto público afecta negativamente la confianza en la economía y en la capacidad del gobierno para cumplir con sus obligaciones, podría haber consecuencias en la estabilidad de la moneda local y en la capacidad de mantener una dolarización exitosa.

En resumen, una reducción significativa del gasto público en Estados Unidos y en países dolarizados como Ecuador podría tener efectos negativos en el crecimiento económico, especialmente en el corto plazo. La magnitud y el alcance de esos impactos dependerían de la forma en que se implementen los recortes y de la estructura económica y social de cada país.

Tu donación nos permite divulgar estos conocimientos

1HVFtBA4i14cvVGue4navR7CMiYCufUEE3

Skrill – PayPal – Neteller: [email protected]

Métodos de donación: Transferencia bancaria, criptomonedas, Skrill, PayPal y Neteller

Tu donación nos permite divulgar estos conocimientos