Fuente imagen destacada: el periodico

Por Ariel Silva – https://orcid.org/0000-0003-0237-6581

En esta oportunidad para describir cuestiones de importancia contextual que alcanza la realidad cotidiana de nuestra vida utilizare 5 ejes temáticos generales:

- Política monetaria

- Transición energética

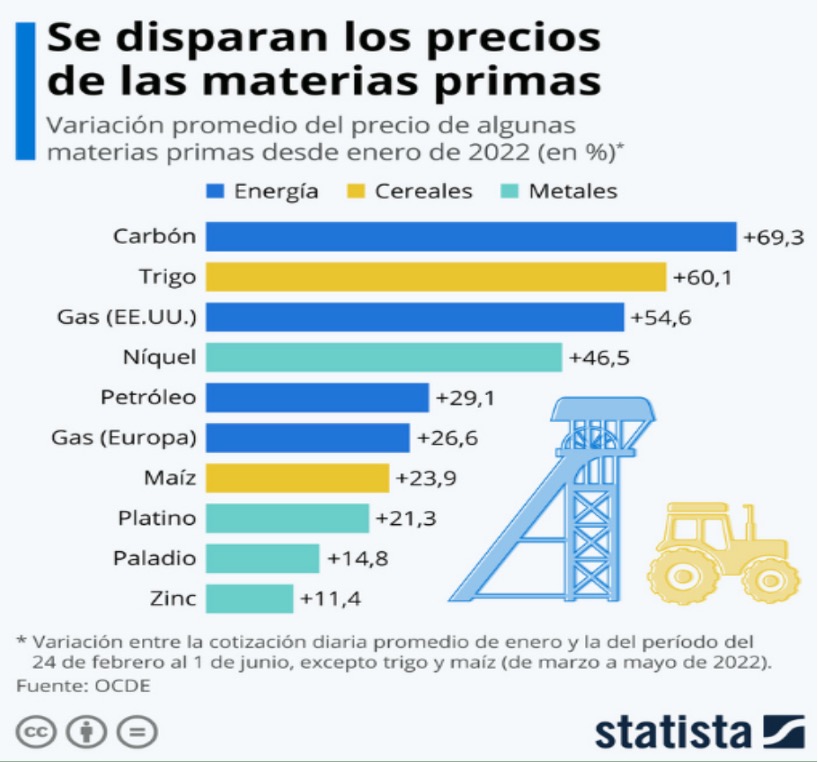

- Precio de las materias primas

- Competitividad industrial

- Acción militar

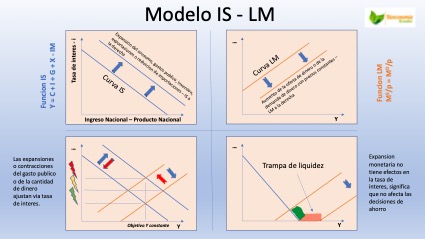

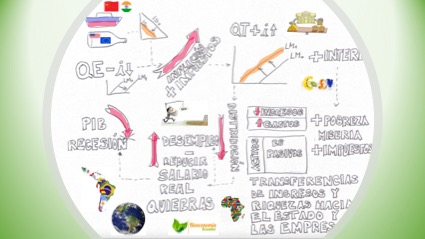

En materia monetaria he de mencionar que hubo en años previos al 2022, una expansión monetaria, iniciada en la crisis financiera internacional del año 2008, la cual se radicalizó con la pandemia COVID 19. Esta expansión monetaria implica que la cantidad de “dinero fiduciario” en circulación creció de forma exponencial; este fenómeno se dio al unísono en países de hemisferio norte (por ejemplo: Estados Unidos de Norteamérica, en la Unión Europea, en el Reino Unido, China, Rusia, Japón), como en el hemisferio sur (por ejemplo: Argentina, Brasil, Colombia, Sudáfrica, Australia, etc); esta cantidad de dinero se expandió en casos conservadores en 25%, en casos críticos esta expansión monetaria más que duplicó la cantidad de dinero fiduciario en circulación.

Las diferencias en los órdenes de magnitud de las expansiones monetarias ocasionaron un primer efecto de variaciones de los tipos de cambio que impacto en los patrones de competitividad por países; por ejemplo, los países con stocks de mercancías exportables preferirían devaluar su dinero vía expansión monetaria, para incrementar sus exportaciones y así mejorar su balanza comercial. Sin embargo, en estos países la devaluación del dinero nacional sería un foco de conflicto interno, derivado del abuso del “seignioriage” (emisión de dinero) por parte de las autoridades monetarias, un ejemplo de esta conducta no recomendada es la Argentina; con efectos redistributivos negativos que disminuyo el salario real, desincentivo el ahorro privado y beneficio a los tomadores de deuda.

Bioconomia es eliminar de tu dieta productos transgénicos, productos que contengan conservantes y/o colorantes; u otros que vienen envasados para el conveniente consumo y que se comercializan de medios masivos, con largos – complejos canales de logística y distribución (alta huella de carbono); por cierto, facilitan tu vida, pero afectan tu salud … en su lugar productos frescos elaborados en casa.

Esta política monetaria expansiva generalizada y mundial se caracterizó por el aumento de la cantidad de dinero fiduciario disponible y los bajos tipos de interés; variable esta última que facilito y expandió el acceso al crédito; por esta razón los países, como por ejemplo Ecuador, pudieron acceder a crédito para financiar la expansión del gasto fiscal que demando la vacunación masiva de la población en 2020/2021. Sin embargo, en virtud del aumento en la cantidad de dinero y los bajos tipos de interés, en línea con diversas teorías cuantitativas del dinero, se hizo presente el efecto no deseado de incremento generalizado de precios, es decir la “inflación”. La inflación es denominado el impuesto sin ley, con efectos redistributivos negativos que disminuye el poder adquisitivo de las clases asalariadas, mejora la recaudación fiscal, desincentivo el ahorro y beneficio a los tomadores de deuda.

Fuente: Revista Gestión

El despertar de los precios fue diagnosticado en un primer momento, por algunos significativos representantes de bancos centrales como un “fenómeno transitorio” – a lo que muchos analistas calificaron este diagnóstico como erróneo; para luego modificar el diagnostico como un fenómeno más permanente. Los precios de la “energía y las materias primas” reaccionaron al alza y empezaron a presionar en la industria; particularmente en los países que emitieron mayor cantidad de dinero.

Frente al escenario inflacionario consolidado, los bancos centrales hicieron un golpe de timón de 180 grados a la política monetaria; lo que implico pasar de una expansión monetaria a una contracción monetaria, esto es, incrementar de manera agresiva los tipos de interés y disminuir la cantidad de dinero / crédito disponible en la economía. La contracción monetaria comienza en 2022; el impacto a septiembre de este año muestra dificultades de deuda en diversos países, en particular en aquellos países con alto nivel de endeudamiento. Estas dificultades van desde derrocamientos de gobiernos (Sri Lanka) a conflictos sociales y políticos (Italia, España, Ecuador, Argentina, entre otros)

Fuente: elaboración propia

En este contexto, el dólar estadounidense reviste particular importancia en términos de comercio, de nominación de deuda pública y privada y como reserva de valor. En este sentido la decisión de política monetaria del Banco Central de los Estados Unidos, la Reserva Federal de los Estados Unidos, en corto la “Fed”, determina la suerte de muchas o de la gran mayoría de las economías del mundo. La Fed sube los tipos de interés en EE. UU. y confirma que seguirá por ese camino. Anunció una nueva subida de 75 puntos básicos y pasa a situarse en una horquilla de entre el 3 y el 3,25 %, el nivel más alto en los últimos 14 años.

Como en la expansión monetaria el efecto inmediato que se verifico fue una modificación en los tipos de cambio y las estructuras de competitividad mundial, en la contracción monetaria se verifica una revaluación del dólar, con lo cual la economía de los Estados Unidos incrementa sus importaciones, disminuye las exportaciones, aumenta el déficit comercial y destruye empleo, para debilitar la demanda nacional de bienes y servicios, de forma tal que se produzcan excesos de oferta para ajustar los precios a la baja (deflación). En este escenario de contracción monetaria, se verifican caídas masivas en los mercados de valores, lo que se puede constatar en los principales índices bursátiles mundiales (NASDAQ, S&P 500, DOW JONES, DAX, NIKKEI, etc) incluidas las criptomonedas (BTC, ETH).

Fuente: elaboración propia

En materia de inversiones encontramos dos tipos de inversores o líderes de mercado que enfatizan en su caso, los primeros en el concepto de “recesión” y los segundos en el concepto de “deflación”. Quienes hablan de “recesión”, es decir disminución de la actividad económica se enfocan en el análisis vinculado con la diminución del nivel de actividad económica, las pérdidas o destrucción de empleo, la reducción de la demanda, las reducciones de salario e implicaciones en el aumento de los índices de pobreza e indigencia, conflictos sociales y políticos; aquí encontramos a los “inversores de valor” y a los que apuestan en corto a los mercados; por ejemplo: Warren Buffet, Charlie Munger, Jeremy Grantham, Bill Gates, Ray Dalio, Michael Burry, entre otros. Por su parte quienes hablan de “deflación”, focalizan su análisis en una reducción de precios excesiva – no deseada, que podría retrasar el avance tecnológico; puesto que su tesis de reducción de precios proviene de las ganancias de productividad derivadas del avance tecnológico; entre los máximos representantes de los inversores de crecimiento y/o disrupción tecnológica encontramos a: Cathie Wood, Elon Musk, Mark Zukerberg, entre otros.

Bioeconomía es “circuitos cortos”. Los circuitos cortos significan que el consumo está cerca de los espacios de producción. El circuito corto minimiza la huella de carbono y el consumo de combustibles fósiles.

En el eje energético el mundo (liderado por países como Estados Unidos, Reino Unido, países de la unión europea, China, entre otros) ha propuesto una agenda de transición energética desde combustibles fósiles hacia energías limpias o energías verdes o energías renovables. Esta transición energética parte de una narrativa de cambio climático en la cual comienza a consolidarse el discurso de inminentes consecuencias climáticas derivadas de la acción humana. Esta narrativa transito desde grupos antagónicos quienes sostenían que el cambio climático siempre existió, por lo que la acción humana resultaba para ellos irrelevante, hacia una narrativa que el cambio climático por acción humana es verificable.

Sin embargo, las diferencias que persisten en cuanto al espacio temporal para implementar la transición energética y de dependencia de recursos energéticos no renovables (carbón, gas, petróleo y materiales derivados de combustibles fósiles) conducen a tensiones entre países productores de petróleo y otras energías fósiles, incluido los actores corporativos productores de energía fósiles y los países – actores que impulsan la agenda de transición energética en línea con la narrativa de acción inmediata (antes que sea demasiado tarde) para mitigar y adaptarse al cambio climático.

Estas diferencias son fuentes de conflictos que se plantean como cuestiones geoestratégicas, de poder o de liderazgo mundial. Un ejemplo, es el conflicto generado en Ucrania desde el año 2014, y cristalizado a través de la operación especial de Rusia en Ucrania, donde podemos afirmar que la transición energética se transformó en una crisis energética para los países de la unión europea, en particular para los países que dependen o que están industrializados y que cuentan con una industria pesada energía intensiva; por ejemplo: Alemania, Francia, Italia y/o España. En cuyo cada caso, el tema energético ha sido abordado – resuelto de manera diferente dependiendo de la dependencia del petróleo y el gas ruso.

Esta crisis energética vislumbra dos aspectos estratégicos clave a nivel industrial: primero cambia estructuralmente los patrones de competitividad de Europa en su conjunto, porque el gas y el petróleo “bueno, bonito y barato” que entregaba Rusia a la Unión ahora es entregado a países asiáticos como India y China, entre otros. En este sentido se puede observar por múltiples medios, como la acción beligerante de intereses corporativos internacionales y de países, comenzaron a torpedear esta relación estratégica entre Rusia y la Unión Europea para configurar la crisis energética que esta protagonizando Europa; que tocara probablemente su punto máximo en el próximo inverno; y segundo, de manera simultánea mientras la crisis energética impacta en las industrias de base y Pymes en general, afecta un punto central del avance tecnológico. Este punto neurálgico en materia industrial es la industria de chips y semiconductores.

Sumado a los efectos de los cuellos de botella generados por la pandemia COVID 19; mientras el aumento de los costos energéticos cambio el patrón de competitividad europeo, la escasez de energía disminuye la producción de maquinaria para fabricar chips y semiconductores, cuyo monopolio natural es de la holandesa ASML (Advanced Semiconductor Materials Lithography). Aunque poco conocida para muchos, la holandesa ASML es el gigante tecnológico del que dependen casi todas las industrias. Fundada en 1984 y valorada actualmente en 329.000 millones de dólares, es la única compañía del mundo capaz de construir las complejas máquinas que fabrican los microchips más avanzados. Fruto de la asociación entre el gigante de la electrónica Philips y el fabricante de máquinas de microchips Advanced Semiconductor Materials International, ASML es la mayor empresa tecnológica de Europa por valor de mercado y una de las mayores del mundo.

TSMC (Taiwan Semiconductor Manufacturing Company), Samsung e Intel son algunas de las empresas que utilizan la máquina de litografía ultravioleta extrema (EUV) de ASML para crear los transistores que componen los microchips de sus ordenadores y smartphones. La importancia de los transistores reside en que son los que permiten que la corriente eléctrica circule por un circuito. Por consiguiente, cuantos más haya en un microchip, más potente y eficiente será éste.

Fuente: ASML

ASML es una industria energía intensiva por lo que la crisis energética de “escasez y costos” afecta la producción de maquinarias de litografía; siendo que las maquinarias de litografía son estratégicas para mantener el flujo de producción de chips y semiconductores, la afectación al monopolio natural que ejerce ASML afecta en cascada a toda la industria tecnológica, celulares, automotriz, electrodomésticos y demás que utilice un chip o semiconductor.

Mientras el conflicto Rusia – Ucrania desencadena una crisis energética en Europa y debilita la industria tecnológica en el eslabón de fabricación de máquinas de litografía; en China, los norteamericanos comienzan a avivar la idea de independencia de Taiwán; si bien se esgrime el argumento político sobre la independencia de Taiwan, a nadie puede escapar la idea que las relaciones internacionales se fundamentan en intereses; intereses que ponen en el centro del escenario a la “industria de chips y semiconductores”radicada en Taiwán, la TSMC. El conflicto entre Taiwan y China – léase China y Estados Unidos se materializa a partir de la visita de Nancy Pelosi y otros funcionarios de Estados Unidos. El conflicto entre China y Estados Unidos es la síntesis de una puja monetaria, de liderazgo político y de avance tecnológico en un mundo que transita hacia la multipolaridad. Por un lado occidente (EEUU, Reino Unido y Europa) y por otro, los países alineados en los BRICS (Brasil, Rusia, India, China y Sudáfrica). Por lo pronto, la crisis financiera, como la crisis energética e industrial se traducen en retrasos al avance tecnológico y pérdidas de bienestar.

Fuente: BRICS

Tanto las políticas monetarias expansivas como contractivas impactan los tipos de cambio, la competitividad y el sistema de precios. Los desequilibrios en los sistemas de precios generan desequilibrios comerciales, conflictos (operaciones militares y posibles guerras) y cambios en las relaciones de poder que configuran el escenario multipolar actual, en el cual se erigen por un lado occidente liderado por Estados Unidos y el dólar norteamericano – seguidos por algunos países de la unión europea, Japón y Corea del Sur, entre otros; y por otro lado, los países BRICS (Brasil, Rusia, India, China y Sudáfrica) que proponen un sistema monetario integrado por una cesta de divisas. Los BRICS se han convertido en motores centrales de la economía mundial. En diciembre de 2021, representaban el 40% de la población mundial, el 25% del PIB nominal a 16 billones de dólares, el 30% de la masa terrestre y el 18% de los flujos comerciales totales, mientras que en conjunto tenían 4 billones de dólares en divisas.

Tu donación nos permite divulgar estos conocimientos

BTC Wallet

1HVFtBA4i14cvVGue4navR7CMiYCufUEE3

PayPal – Skrill – Neteller: aosventas@gmail.com

Métodos de donación: Transferencia bancaria, criptomonedas, Skrill, Neteller y PayPal

Tu donación nos permite divulgar estos conocimientos